【IPO價值觀】營收2.8億元,估值過百億!視涯科技IPO隱現對賭風險

關鍵詞: 視涯科技 科創板IPO 百億估值 對賭協議 股份代持

近期,硅基OLED微型顯示器制造商視涯科技股份有限公司(以下簡稱“視涯科技”)正式遞交科創板IPO招股書,引發市場高度關注。其沖刺上市的背后,圍繞百億估值合理性的疑問、對賭協議中潛藏的回購風險,以及股東層面曾存在的股份代持問題,共同構成了此次IPO的幾大看點。

百億估值:一道必須跨越的門檻

視涯科技成立于2016年10月,控股股東為上海箕山,其與一致行動人合計持有公司29.36%的股份。實際控制人顧鐵通過上海箕山實際控制61.79%的表決權,公司采用差異化表決權結構。

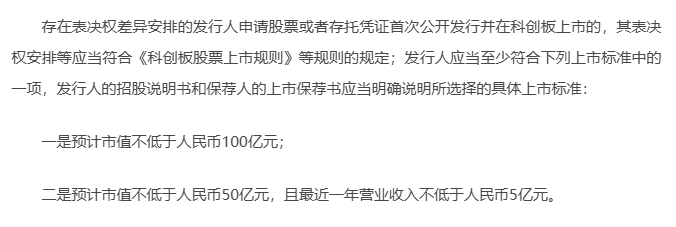

根據科創板相關規則,采用差異化表決權架構的企業申請上市,須滿足“預計市值不低于人民幣100億元”或“預計市值不低于人民幣50億元,且最近一年營業收入不低于人民幣5億元”的上市標準。由于視涯科技最近一年營業收入僅2.8億元(2024年度),并未達5億元,公司唯有選擇“市值不低于100億元”這一更高標準。

然而,其估值能否真正支撐百億市值預期,市場存有疑慮。從融資歷程來看,公司估值波動顯著。

股份制改造前,精測電子曾以1.6億元投資獲得視涯科技子公司視涯有限21.4%的股權。至2020年3月,經股權置換后,精測電子持有視涯科技10.71%的股份。以此估算,當時公司估值約為15億元。

2023年2月,視涯科技完成一輪增資,歌爾股份等8名投資者以11.06億元認購新增股份,公司投后估值達到111.06億元。隨后在2023年5月,公司以資本公積轉增股本,注冊資本由約1.24億元增至9億元。

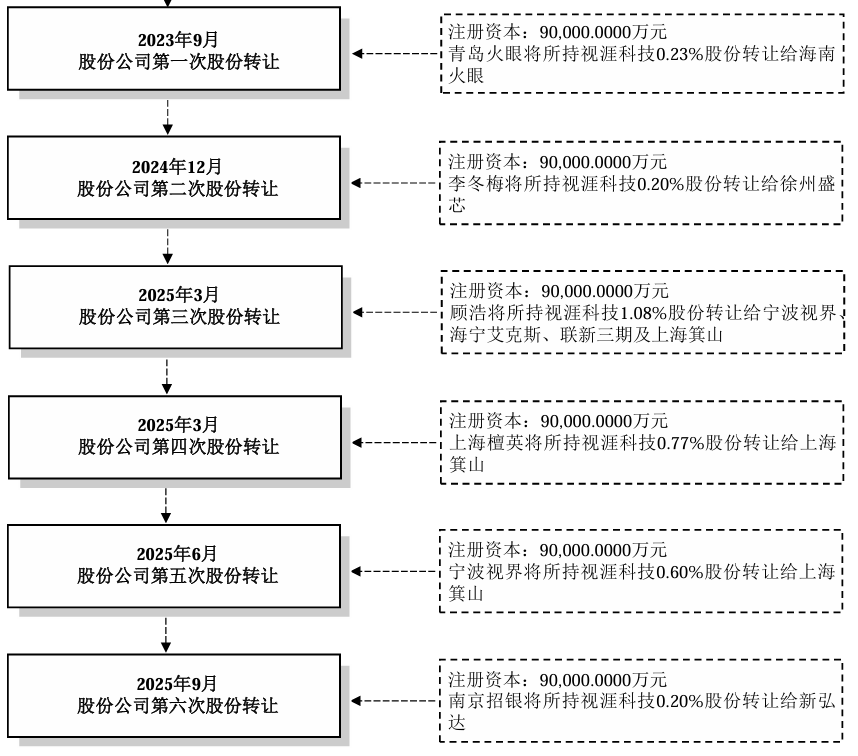

值得注意的是,自2023年5月以來,雖未進行新一輪增資,但公司發生多次股權轉讓,每股價格分別為7.19元、11.19元和9.29元。按轉增后股本計算,對應估值區間約為65億元至略超100億元。

在市場交易中,少數幾筆以11.19元/股(對應估值剛過百億)完成的交易,購買方多次出現控股股東上海箕山。這引發市場關注:上海箕山出手接盤,是否意在維持百億估值形象?其真實的市場化交易價格能否穩固站在百億關口,仍需時間檢驗。

對賭隱憂:懸而未決的回購條款

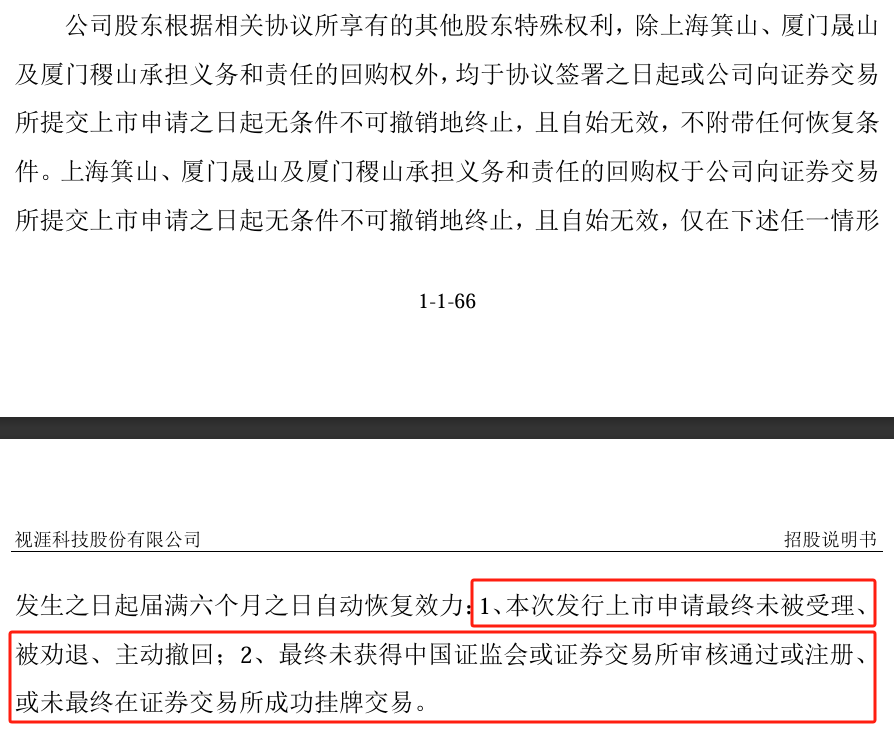

招股書顯示,視涯科技在過往融資中與部分投資方簽訂了包含回購權在內的特殊權利條款。盡管相關方已于2024年底簽署補充協議,終止了與市值掛鉤的對賭安排,并約定相關條款自始無效。

但風險并未完全解除,仍存在一定的不確定性。根據協議,若公司未能成功上市,控股股東上海箕山及其關聯方承擔的回購義務,在特定條件觸發并經過六個月磋商期后可能自動恢復效力。這意味著,一旦IPO失敗,部分股東有權要求回購方回購股份,公司可能面臨股權結構重大變化的風險。

代持往事:主動披露的關聯方隱患

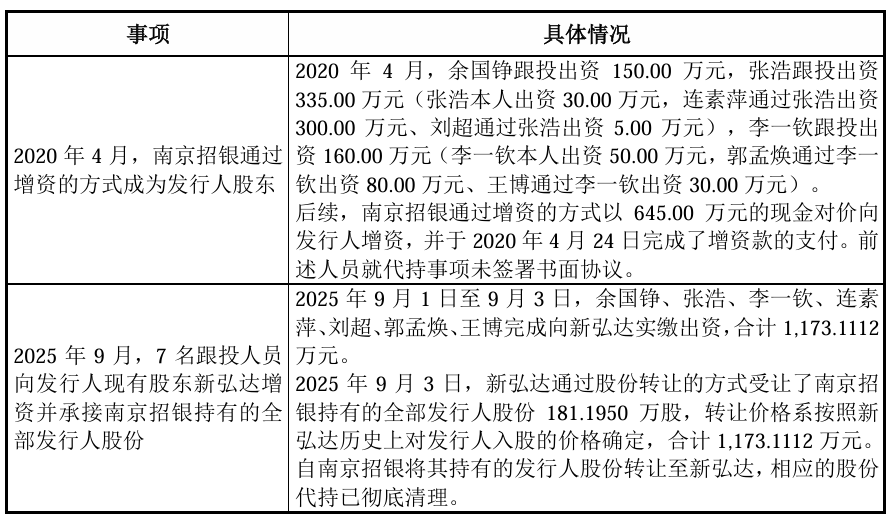

在更新版的招股書中,視涯科技主動披露了一起涉及股東南京招銀的股份代持歷史。

據披露,2020年4月南京招銀對公司增資時,其645萬元出資實際來源于7名個人。出于內部跟投制度及收益分配安排,這部分股權由南京招銀代為持有。直至2025年9月,該7名人員才通過入股現有股東新弘達的方式,解除了這一代持關系。

南京招銀被認定為視涯科技的關聯方。更為敏感的是,南京招銀及其關聯方已有“前科”:今年8月,因其上層合伙企業存在為17名員工代持另一家擬IPO企業“屹唐股份”股權而未如實披露的情形,南京招銀已被監管機構出具警示函。

視涯科技此次主動“自曝”關聯方的代持歷史,雖體現了對信息披露合規的重視,但也將此問題置于監管與市場的聚光燈下,成為上市審核中需重點厘清的細節。

整體而言,視涯科技沖刺科創板IPO,無疑是一次面對嚴格市值標準的奮力一搏。然而,估值波動與控股股東護盤行為,使其百億市值的可信度面臨考驗;潛伏于股東協議中的回購條款,如同高懸之劍,將公司命運與IPO成敗緊密捆綁;而股份代持往事的披露,則提醒市場關注公司股權清晰度背后的更多細節。視涯科技能否成功跨越這些障礙,仍有待市場的進一步檢驗。